Progetto

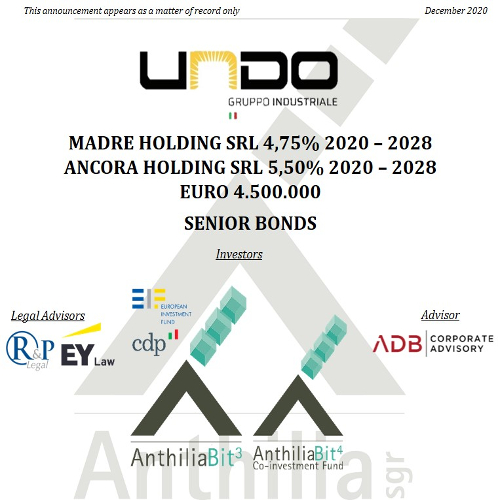

L’emissione dei prestiti obbligazionari consentirà al Gruppo di intervenire a supporto del finanziamento del piano sviluppo che prevede da una parte, l’acquisizione di impianti sul mercato secondario attraverso Madre Holding, e dall’altra, la realizzazione di nuovi impianti greenfield attraverso Ancora Holding, sfruttando la nuova normativa sulle tariffe incentivanti.

Entrambi i prestiti obbligazionari sono assistiti dalla garanzia del Fondo Centrale di Garanzia MCC all’80%.

| Emittente | Gruppo Undo |

|---|---|

| Sottoscrizione Anthilia | 1,5 mln € |

| Durata | 7,5 anni |

| Cedola | 5,50% semestrale |

| Rimborso | Ammortamento a partire dal 3° anno |

| Garanzie | Fondo Centrale di Garanzia |

| Quotazione | Private Placement |

Italiano

Italiano English

English