Progetto

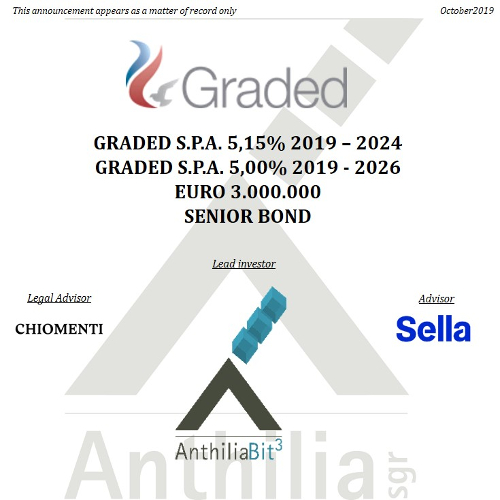

L’emissione è parte di un’operazione da complessivi € 4,8 milioni suddivisi in tre titoli quotati e sottoscritti da Anthilia per € 3 milioni, da Banca Sella per € 1,5 milioni e da Banca Stabiese per € 300.000.

L’emissione A, unsecured, con tasso 5,15% e scadenza ottobre 2024, è pari a complessivi € 3 milioni, suddivisi in due titoli di pari importo, sottoscritti da Anthilia per € 1,2 milioni, da Banca Stabiese per € 300.000 e da Banca Sella per € 1,5 milioni.

L’emissione B, assistita da pegno su crediti derivanti da contributi per attività di R&D e da pegno su c/c, con tasso 5% e scadenza ottobre 2026, è pari a complessivi € 1,8 milioni, sottoscritti interamente da Anthilia.

Le emissioni obbligazionarie consentiranno alla società di puntare ulteriormente su ricerca e innovazione attraverso lo sviluppo del segmento operativo di energie rinnovabili e grazie a investimenti finalizzati a portare avanti il processo di trasformazione digitale.

| Emittente | Graded |

|---|---|

| Sottoscrizione Anthilia | 1,2 mln € |

| Durata | 5 anni |

| Cedola | 5,15% semestrale |

| Rimborso | Ammortamento a partire dal 2° anno |

| Garanzie | No |

| Quotazione | ExtraMot PRO3 |

Italiano

Italiano English

English